リバース60には「長生きリスク」があります。本来であれば長生きは喜ばしいことなのに、リバース60を契約したことで長生きがデメリットになる可能性もあるのです。

この記事では、リバース60の長生きリスクについてわかりやすく紹介します。また、リバース60にはほかにもいくつかのデメリットがあるため、リバース60を検討中の人はぜひこの記事を参考にしてください。

リバース60の長生きリスクを簡単に説明!長生きすると返済金額が大きくなる

そもそもリバース60は、債務者が亡くなったときに元金を一括返済する仕組みです。このため、長生きすればするほど「利息の総支払額」が増えます。そのため完済時には、利息の総支払額が膨大になっているため、長生きすればするほど損してしまうのです。

長生きリスクを回避するには、生きている間に元金を繰り上げ返済する必要があります。しかし繰り上げ返済をしないで利息のみを払い続けるとどうなるか、具体的な数字を見ていきましょう。

下表の例では

- 60歳時点でのローンの残債が900万円

- 毎月5万円の返済、ボーナス月の繰り上げなし

- 本来の完済予定は15年後の75歳時

- 金利は2.975%

という条件を当てはめています。

| ローンをそのまま返済 | リバース60を利用 | |

|---|---|---|

| 5年後(65歳時点)の返済額 | 300万円 | 約135万円(+元金900万円) |

| 15年後(75歳時点)の返済額 | 900万円(完済) | 約405万円(+元金900万円) |

| 30年後(90歳時点)の返済額 | 終了済み | 約810万円(+元金900万円) |

上記の例を見ると、住宅ローンでそのまま返済をする場合は75歳で完済できます。しかしリバース60で繰り上げ返済をしなかった場合、元金はいつまで経っても減りません。そのため75歳の時点では利息の支払い分405万円が追加され、90歳まで長生きしたときは810万円もの利息を払うことになります。しかも元金は1円も減っていないため、契約者の死後、原則一括で900万円を支払う必要があるのです。

つまりリバース60の場合、繰り上げ返済をしない限り75歳で約1.5倍の利息料金、90歳まで生きるとおよそ2倍の利息返済が必要となります。

契約期間があるものは融資が途絶える上に一括返済が必要になることもある

リバース60では契約期間がある商品の場合、長生きをすると融資が途絶える上に、一括返済が必要になるケースもあります。

リバース60を扱う多くの金融機関は契約期間を終身に設定していますが、一部の金融機関ではリスクを抑えるために契約期間に制限を設けています。この制限が過ぎると、融資を受けられないのはもちろんのこと、契約者が存命でも残された元金と利息を一括で返済しなければなりません。

仮に一括返済ができない場合は、自宅を売却して返済に充てる必要があります。その結果、住む家を失ってしまうのです。こうしたことから、リバース60の契約は高齢になるほどリスクが高いです。

長生きリスクの他に金利上昇リスクや家の評価額下落リスクもある

リバース60は、長生きリスクのほかにも「金利上昇による返済リスク」や「家の評価額下落リスク」があります。ここからは、その恐ろしい2つのリスクについて詳しく説明します。

金利上昇により返済が厳しくなるリスクがある

リバース60は、金利が変動することにより返済が厳しくなる事例も多いです。

リバース60は基本的に「変動金利」が採用されているため、金利が上昇すると返済額が大きくなります。

金利が上がることにより予想される影響

| 変動金利 | 金利上昇による返済増加 |

|---|---|

| 0.5%上昇 | 金利が0.5%上昇した場合、返済額は年間約5~20万円ほど増加する可能性あり。 |

| 1%上昇 | 金利が1.0%上昇した場合、年間約10~30万円ほど増加する可能性あり。 |

返済の金額は借入金額によって異なるものの、金利の上昇は年間の返済額に大きな影響を及ぼします。極端な例だと、リバースモーゲージを利用した当初は月々の支払いが1万円程度で済んでいたのに、数年後には倍近い金額になっているリスクもあるのです。

返済期間中に金利が上昇すれば、当然ながら毎月の返済額が増加します。リバース60を利用する際は、将来の金利上昇を見越して余裕を持った返済計画を立てることが重要です。

家の評価額下落で融資額の低下や担保割れのリスクもある

リバース60は、家の価格評価が下落するリスクがあります。家の価格評価が下がると、借入金の担保価値が減ります。そうなると、返済額の増加や追加の担保要求が発生し、返済は厳しくなるでしょう。

例:2000万円の査定額が1500万円まで下落した場合

| 現状査定額 | 数年後の査定額 | |

|---|---|---|

| 価格 | 2000万円 | 1500万円 |

| 借入可能額 (50〜70%の範囲) | 1,000 ~1,400万円 | 750 ~ 1,050万円 |

契約時に評価された不動産の価値が2,000万円であっても、例えば数年後に1,500万円に減少した場合、リバース60の借り入れ上限額も減少します。その結果担保価値が不足する「担保割れ」のリスクが生じ、その差額を一括で返済する必要もあります。

そもそも不動産の価格は変動しやすく、いつの時代も正確な予測は難しいです。リバース60を提供する金融機関は、不動産の正確な価値を把握するため定期的に評価額の見直しを行っています。その上で成り立つリバース60のシステムは、とてもリスクの高いローンと言わざるをえません。

リバース60は他にもデメリットが多い!金利は高く融資限度は低い

リバース60のリスクはこれだけではありません。そもそも通常のローンよりも金利は高い上に、融資限度額は担保評価額の50~60%しかありません。ここからは、リバース60における残念なデメリットを3つ紹介します。

リバース60は通常の住宅ローンよりも金利が高いことが多い

リバース60の適用金利は、一般的に通常の住宅ローンより高いです。

| リバース60 | 住宅ローン | |

|---|---|---|

| 平均年金利 | 2~3% | 0.5%~ |

リ・バース60が年2~3%台に比べ、住宅ローンは年0.5%~なので、通常であれば住宅ローンを利用したほうが金利の支払額はだいぶ抑えられます。金利は固定金利か変動金利、借入期間などによって変わりますが、リバース60の場合は基本安定しない変動金利が採用されます。一般的な住宅ローンに比べると高いため、トータル的な支払総額も高額になります。

融資限度額は担保評価額の50~60%が目安

リバース60の借入限度額は、不動産評価額の50~60%しかありません。しかも上限金額は8,000万と決められています。

不動産の担保評価額が3,000万円の場合

| 住宅ローン | リバース60 | |

|---|---|---|

| 借入可能な額 | 3000万円 | 不動産評価額の50~60%程度つまり借入額は1,500~1,800万円のみ |

住宅ローンは与信によって返済が可能と判断されれば、不動産購入額のマックスまで借り入れができます。さらに、住宅ローンの手数料や登記費用などの諸費用まで融資を受けられます。

その一方、リバース60は不動産評価額の50~60%程度しか融資を受けられません。しかも登記費用や手数料などの融資は受けられないため、通常の住宅ローンに比べると不利な点が多いです。

元本が減らないため一生借金返済に追われる

リバース60は、月々の返済負担は少ないものの、元金は減りません。

リバース60は元金を積み立てることなく返済が継続されるため、積極的に繰り上げ返済をしない限り、返済期間は生涯続きます。そのためリバース60は「一生借金を返し続けなくてはならない」システムです。

| 特徴 | 解説 |

|---|---|

| 月々の返済負担は少ない | リバース60は、毎月の返済額が金利支払いのみなので毎月の返済額は少ない。通常の住宅ローンよりも月々の負担が軽減される。 |

| 元金が減らない | リバース60では元金の返済がないため、元金が減少することはない。支払う金額は利息分のみで、元本は維持されたまま。 |

| 繰り上げ返済をしない限り、返済期間は生涯続く | 通常の住宅ローンでは、元金を返済していくため返済期間が短縮するが、リバース60では元金が減らないため、死亡するまで返済が継続される。 |

リバース60では繰り上げ返済を積極的に行わない限り、返済期間は生涯続きます。通常の住宅ローンと異なり元金を支払わないため、何年経っても返済が終わることはありません。

契約条件が厳しいこともリバース60のマイナス点

リバース60は契約時にも厳しい条件をクリアしなくてはなりません。借りたくても審査に落ちてしまうケースもあるのです。リバース60の契約条件は大きく2つあり

- 対象地域や不動産の条件が限定されている

- 子どもの同居は原則的に認められていない

といった条件があります。

対象地域や不動産の条件がかなり限定的である

リバース60では下記のような住宅は対象外、もしくは審査で落ちる可能性が高いです。

| 審査の対象外となる家 | 審査落ちの可能性が高い家 |

|---|---|

| 抵当権の設定がされていない家 土地が保留地昭和56年5月以前に建築確認を受けた住宅(いわゆる旧耐震物件) | 土地が借家の家 土地が仮換地 土地が市街化調整区域内に存在している 再建築不可物件が利用できないケース |

このようにリバース60は対象地域や不動産の条件が限定的であり、すべての家が利用できるわけではありません。金融機関によって条件も異なり、審査を通っても不動産評価額を低くされてしまうリスクがあります。

子どもの同居が原則的に認められない

リバース60のターゲットは、一般的にシニア世代の単身者か2人暮らしの夫婦です。そのため基本的には子どもとの同居は認めていません。そのため二世帯住宅などで子供と一緒に暮らしていたり、将来的には子供と一緒に住みたいと考えている人にリバース60は向いていません。ただし、契約者の親が同居しているといったケースは基本認められます。

リスクを小さく資産確保をしたいならリースバックも選択肢に入れよう

このように、リバース60はデメリットやリスクが大きく、健康で長生きをしたい人には推奨できません。安心かつリスクの少ない商品であれば、リバース60よりもリースバックがいいです。

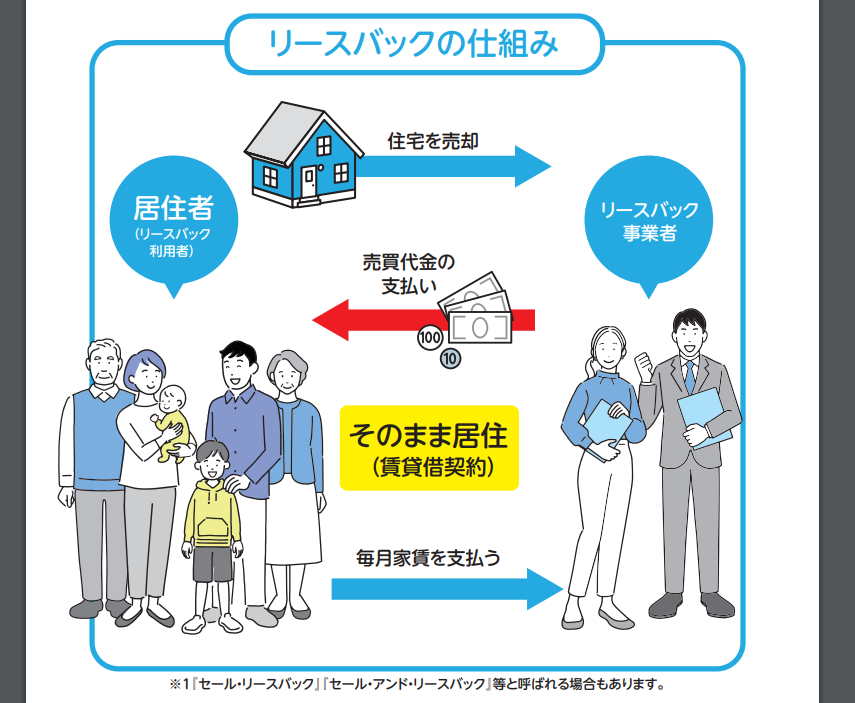

リースバックは、自宅やアパートなどの所有している不動産を不動産会社や金融機関などに売却し、売却後は賃料を払ってその物件をそのまま利用できるサービスです。

長生きしても借金が大きくなるリスクはない

リースバックは、売却した自宅をそのまま賃貸として利用できるシステムです。これにより、毎月の支払いはローンの利息ではなく、家賃に変わります。そのため長生きしても借金が膨らむリスクはありません。

リースバックの特徴

| 特徴 | 内容 |

|---|---|

| 目的 | 不動産の所有者が売却した後も一定期間、同じ住居を購入者に賃貸する取引 |

| 全体のメリット | 資金と住居を両方確保できる、借金ではないため安心 |

| 利用者のメリット | 現金化と住居利用の両立が可能 引っ越し先を急がずに済む リースバック契約期間中の住居利用が可能 |

| 不動産会社にとってのメリット | 不動産を購入して収益化できる 安定した家賃収入が確保できる 契約期間後に不動産を所有できる可能性がある |

| 契約内容 | リース期間と賃料の合意 契約終了後の住居移転や条件に関する取り決め 税金や法的規制の詳細な検討が必要 |

リバース60では毎月利息の返済が必要ですが、リースバックでは賃料支払いが生じます。固定資産税をはじめとした住宅所有の負担が軽減されるので、老後の生活にも余裕が出るでしょう。

まとまった資金が手元に入り家にも住み続けられる

リースバックの場合は、自宅を売却することで即座にまとまった資金が手に入ります。

そのため病気などで急に医療費が必要になった、急に生活資金が必要になったようなケースにも、すぐに対応できます。

下表はリースバックとリバース60を簡単に比較したものです。

| 特徴 | リースバック | リバース60 |

|---|---|---|

| 所有権 | 不動産の所有権が売却されるが、将来的に買い戻すことも可能 | 不動産の所有権は保持し、死亡後には家を失う |

| 借金 | 借金ではなく、不動産を売却し貸し出す形態で資金を得る | 借金として不動産を担保にする形態で資金を得る |

| 相続人への影響 | 不動産の所有権が変わるため、相続人に影響を及ぼす可能性が低い | 不動産が担保となっているため、相続人に返済責任が残る可能性がある |

| お金の受け取り方 | 一括 | 基本的に分割 |

| 使用用途 | どのような目的でもOK、生活費や老後の資金にも利用できる | 住宅に関わる資金用途が条件。生活費などには当てられない |

リースバックは自宅の価値に応じて一括で現金を受け取り、その住居権を不動産会社などに譲渡します。買い手は引き続き住居権を利用者に貸与し、家主としての権利を行使できます。リバース60のように残された人に返済が残ったり、お金の使い道が限られることはありません。

売却が厳しい不動産もリアルエステートなら積極的に買い取り中

リアルエステートの場合、住まいを売却後も引き続き住めるリースバックサービスを積極的に提案しています。住宅ローンの支払いが滞って困っている、資金繰りで困っているといった人は、ぜひリアルエステートに相談しましょう。

リアルエステートが選ばれる5つの理由

- 不動産業界のプロフェッショナル、再建築不可物件を含むあらゆる物件の買取が可能

- 簡単かつスピーディな無料査定、最短3日での売却現金化に対応

- 法的トラブルにも専門家が対応し、相続や共有者間の問題を解決

- 仲介手数料や残置物の処分が不要で、即座に売却ができる

- 契約不適合責任を負う必要がなく、リスクなしに売却できる

債務整理や相続対策などの法的な問題も専門家がアドバイス

リアルエステートは、不動産売却のプロフェッショナルです。再建築不可物件も含めた幅広い物件も買取しており、他社では対応が難しい物件も受け入れています。

また、債務整理や相続対策などの法的な問題も専門家が回答します。特に不動産においては相続や共有者問題などの法的トラブルが起きやすいです。一般の人では対応できないような難しい問題にも専門家がしっかり対応し、相談者の希望通りに進むようサポートします。不動産の売却に関する相談やトラブルは、ぜひリアルエステートに相談しましょう。